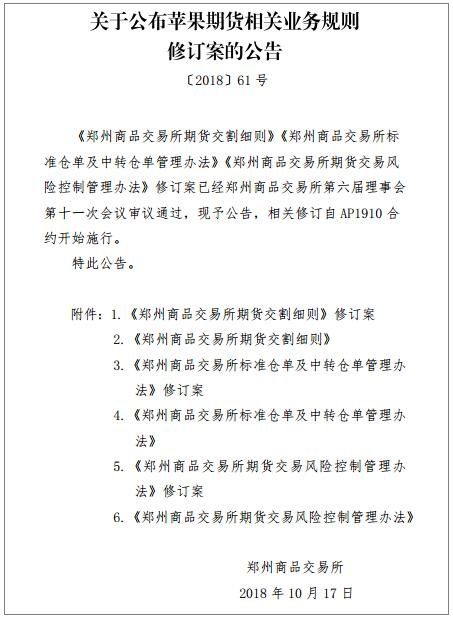

苹果期货自上市以来,虽市场参与热情持续高涨,但其交割规则上存在的问题也一直争议不断并被业内所诟病。此前有消息称,为使苹果期货的交割标准更贴近现货流通,9月25日郑商所召开了苹果期货合约规则修改的讨论会。而10月17日,郑商所则发布公告称,对苹果期货相关业务规则进行了修订。

此次修改主要涉及交割品级、交割方式及配对流程、持仓限制、发票流转、质量争议解决办法等几个方面。修订后的业务规则将从苹果1910合约开始施行。

新交割规则,明显扩大了苹果期货的交割品范围。如基准交割品上,将质量容许度由不超过5%调整为不超过10%。硬度指标方面,根据入出库时间的不同,分段设置了硬度指标要求。交割方式上,从AP1910合约开始,可以选择厂库交割。另外,也明确了质量容许度争议处理办法。

重点内容具体修改如下:

一、交割品级优化

一是在基准交割品方面,此次修订将质量容许度由不超过5%调整为不超过10%,在体现期货标准化分级理念的同时,更好地贴近现货实际,降低交割成本,方便产业参与。同时,为让投资者更加明确,此次修订将果径容许度不超过5%予以列明。此外,为避免部分果面缺陷占比过大影响基准交割品的实际价值,基准交割品对于质量容许度中相关果面缺陷占比也设置了8%的上限。

二是在替代交割品方面,此次修订针对质量容许度指标增加了10%<质量容许度≤15%的替代交割品。在果径和质量容许度两个指标下,替代交割品也由原来的一种增加为三种,设置了400元/吨、1500元/吨及2000元/吨三种不同的贴水,有利于企业根据自身情况进行整理分级,避免多次整理带来的损耗,降低企业的参与成本。

三是在硬度指标方面,考虑到苹果硬度受温度及储存时间影响较大,本次修订根据入出库时间的不同,分段设置了硬度指标要求,将每年10月1日至次年2月20日参与交割的苹果入出库硬度由原有的6.5kgf/cm2、6kgf/cm2调整为7kgf/cm2、6.5kgf/cm2,其他时间的硬度指标维持不变。这样可以更符合苹果生鲜品种的特点。同时,考虑到1月合约车(船)板最后交货日为2月20日,为保证同一批货物硬度指标要求一致,将2月20日设置为不同硬度要求的临界日期。

二、明确质量容许度争议处理办法

针对新交割品级设置的两档质量容许度(质量容许度≤10%、10%<质量容许度≤15%),规则修订中明确了质量容许度指标争议的解决措施及责任判定。以0%≤质量容许度≤10%的仓单为例,如果买卖双方对质量容许度这一指标存在争议,可申请质检机构复检,以复检结果为准。

如0%≤质量容许度≤10%,则相关费用由争议提出方承担;

如10%<质量容许度≤15%,则由仓库或厂库承担相关费用,并且按照相应的升贴水向货主结算差价,货主应当接受;

如质量容许度>15%,则仓库或厂库需承担相关费用,并履行换货或者赔偿责任。

三、交割方式更加多样

在交割方式上,增加了厂库交割,从AP1910合约开始可以选择厂库交割。与仓库交割相比,厂库在仓单注册环节更为简单灵活。特别要注意的是,苹果厂库仓单的有效期与仓库仓单的有效期有所不同,每年1月、5月、7月第12个交易日(不含该日)之前注册的厂库标准仓单,应在当月的第15个交易日(含该日)之前全部注销,7月第12个交易日后(含该日)至10月1日前,苹果期货不再注册厂库仓单。

四、调整7月合约限仓

考虑到7月份现货苹果的特殊性,郑商所对7月合约限仓进行了调整。根据交易时间的不同,由原来的500手、100手、10手调整为100手、20手、6手。

同时,根据修订后的规则要求,5月合约结束后至10月1日前,苹果期货不再注册仓库仓单,因此,7月合约交割不能选择仓库交割,只能可选择厂库交割或车(船)板交割。

五、完善新年度首个合约挂牌基准价确定方法

10月17日,郑商所不仅公告了苹果期货相关交易规则修订案,同时还发布公告称,苹果期货1910合约挂牌基准价定为8000元/吨。按照规则,新合约上市首日至有成交日之间,涨跌停板幅度为正常涨跌幅的两倍,即为12%。这意味着,其价格波动区间为7040-8960元/吨。而当前挂牌合约价格均在1万元以上。

据了解,目前,国内已上市品种新合约挂牌基准价一般采用的是其最近合约前一交易日的结算价。但这一方法对新作物年度的首个苹果合约并不完全适用。因为1907合约是上一年度最后一个合约,对应标的苹果储存时间长,储藏成本高;1910合约为新年度首个合约,反映的是未来新作物年度新上市苹果供求情况。两者可能面临不同的供求情况,价格不具有连续性,合约1910挂牌时需要按正常年景考虑其影响。同时,考虑到郑商所从1910合约开始实行新修订完善的苹果合约规则制度,质量差异对价格的影响也应一并考虑。

综合上述因素,郑商所制订了苹果1910挂牌基准价,并且以后每年10月苹果合约挂牌基准价拟由郑商所发文公告。1910合约之后的本生产年度苹果期货合约,挂牌基准价仍将采用最近合约前一交易日的结算价。

针对昨日郑商所公布的关于苹果期货相关业务规则修订情况,美尔雅特聘分析师冯斌老师表示,由于苹果跨年度交易特色异常明显,郑商所在苹果期货1910合约上市之前对整个期货合约进行大幅度修改,将导致新合约与旧合约出现明显的“新老划断”。

可以说苹果1910合约和现在上市的合约是完全不同的,交易者要用完全不同的思路对待苹果期货,1910合约挂牌以后,市场也会出现截然不同的操作方式和价差关系,交易者要提前做好心理准备。

此次修改更贴近苹果贸易实际,进一步提升了期货服务实体经济的水平,可以说除了标的物没变,其他的规则都需要从头理顺。

此次修订重要的改变是扩大了基准交割品的质量容许度到10%,同时增加替代品及升贴水,新规则进一步放宽了质量要求。分级和升贴水出台后,可以有效降低期货仓单整理成本,更贴近贸易流通实际。其次,在交割方式上增加厂库交割,突出指定交割仓库的信用背书。另外,针对之前交割出现的一些现象,新规则又对仓单有效期、出入库硬度指标、滚动交割配对、发票、复检争议等问题进行了完善。

新规则从1910合约开始实施,对目前上市交易的苹果期货合约不产生影响,所以短期交易者应该更加关注的是已上市合约的仓单成本问题,1810-1907合约的交易的主题还是围绕仓单成本和供求消费展开,切不可因为新上市合约的修改而忽略交易关键性问题。